テクニカルアナリストの向川a.k.aチャートの向こう側です。

Xやインスタには投稿したのですが、先日、不動産を買いました。

3年ほど前から不動産投資も始めまして、関東近郊にコツコツと物件を買って仕込んでます。

私は金融トレーダーで、主に日本株と米国株がメインですが、不動産も買ってるのは理由があります。どちらも同じ資産形成ですが、ちょっと毛並みが違うんですよね。

最近でこそ株が人気で、でも少し前までは会社員の資産形成といえば不動産でした。もちろん今でも不動産投資は人気なのですが、今日は株と不動産のテーマで考察したいと思います。

株と不動産の特徴

まず最初に結論ですが、不動産投資はアリかナシか、もちろん「アリ」です。※完全にポジショントークです

株と不動産、一見するとまったく違う性質の金融商品ですが本質は似ていて、どちらも儲けるための原則は「安く買って高く売る」です。

株の場合だとPERと言って、その株が割安か割高かをみる指標があります。例えば「株価1万円」と言われても、それが高いのか安いのかわからないですよね。

なので、株価と合わせてPERを見ると、その1万円が割高なのか割安なのか、つまりコスパよく買えるのか、それともコスパ悪いのかわかるということです。

その株、割高?割安?

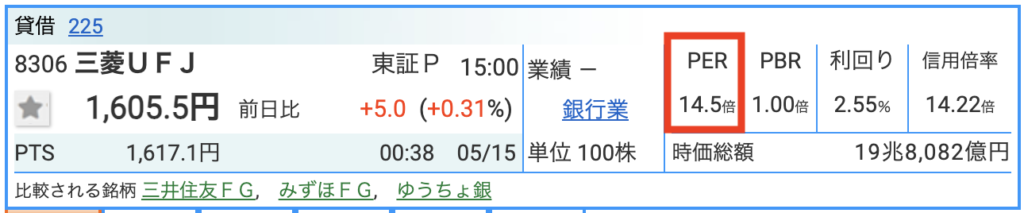

例えば、今日5月15日時点の三菱東京UFJ銀行の株価は1,605円。PERは14.5倍ですね。

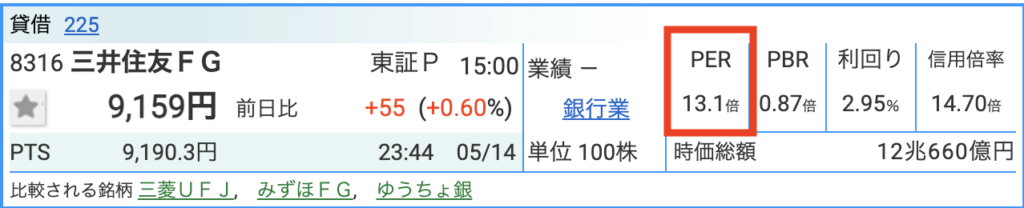

三井住友銀行の株価は9,159円、PERは13.1倍です。

どちらも日本のメガバンクですが、株価だけ見ると三井住友が高いです。しかしUFJ銀行は過去に株式分割してるから株価は低くなっているので、これで割安か?というとちょっと違う。

見るべきはPERで、どちらもほぼ同じ。つまり、「割安か割高か?」の視点で見ると、どっちも同じってことです。

また、今日時点のソニーの株価は11,965円ですが、PERは15.8倍ですね。

一方でシャープは株価は869円。でもPERは112倍です。

ソニーは株価1万円を超えて、高いなと思うかもしれませんが、PERは15.8倍です。シャープの株価は低いですがPERは高いですよね。つまり、シャープの株価は低いけれど割高だよね、と判断するための材料としてPERがあるということですね。

もちろんPERが高い=割高だから株が上がらないというわけではなくて、例えば半導体やAIなどのグロース株(成長株)は、売上がなくて赤字でも期待感から買われることも多いです。

ですから、PERが100倍を超えて割高でも、それでも買われてさらに上昇する、みたいなこともよくあります。つまり株が上がるか下がるかは需給で決まるのです。(特に短期売買の場合)

不動産の場合は?

では、不動産の場合はどうでしょうか?例えば、ある物件が1億円で売りに出てたとします。

でも、「株価1万円」と同じで、「物件価格1億円」が割高か割安かわからないですよね。もしかしたらコスパ悪く買ってしまうかもしれませんし、でも反対にコスパよく買えるかもしれません。

先ほど株の場合はPERを見てその判断をしましたが、不動産の場合は「積算価格」と言って、土地と建物の価値を出します。銀行もこの価格を見ていますし、PERと同じような重要な指標です。

もちろんこれが高い方が銀行からの評価も高く、評価が高いと融資にもメリットです。つまり、物件が1億円でも積算価格が低ければ割高ですし、一方で積算価格が高く出るのであれば割安と考えます。

なお、金融機関にもよりますが、一般的に融資金額の上限は積算価格7~8割程度になることが多いです。

「年収1,000万円」はお金持ちなのか?

株も不動産も原理は同じで、そもそもお金は相対的なものであり、「1万円」という金額だけ見ても、それが高いか安いかわかりません。

「年収1,000万円」はお金持ちなのか?

と聞かれても何と比較するかで変わるので、答えられないのと同じです。年収300万円の人から見るとお金持ちですが、年収1億円の人から見るとそうでもないな、と思うかもしれません。

サッカーが好きな人は、ワールドカップ決勝戦の最前列のチケットが30万円でも「安い!」と思うかもしれませんし、でもサッカーに興味がない人は「タダでもいらない」と思うかもしれません。

つまり、比較するものがあるから相対的にお金の価値が決まるのです。

なぜ不動産を買うのか?

なぜ、不動産を買うのか?理由はもちろん「リスクヘッジ」です。

株を買う時も1銘柄だけにフルベットせず分散して買いますが、そもそも株だけにフルベットするのではなく為替、国債などに分散投資して、リスクも分散するのが理想ですよね。

他にも私は原油やGOLDなども売買するので、株だけでなく金融マーケット全体を見てトレードしています。

感覚的にはそれと同じで、数ある金融商品の1つとして不動産を見ていますが、ちょっと毛並みが違うのは不動産は”現物資産”ということです。つまり実際に目に見えて存在するもので、「物件」として担保に入れることができるのが不動産の特徴です。

厳密には株券も担保に入れることはできますが、変動リスクが大きく、時価に一定の比率をかけて評価されるため、あまり担保としての価値は高くありません。

私は不動産における融資は、株の世界の「信用取引」と同じだと思っていて、株の世界では信用取引を使うと約3倍のレバレッジをかけれます。

つまり100万円の資金があれば、約300万円まで使えるということです。(FXは100倍とか1000倍とかも可能ですが、これはそもそも為替は大きく動かず、動いても数銭〜数円なのでレバレッジが大きい)

不動産の場合は融資がレバレッジにあたります。今はちょっと融資も厳しくなっているようで、「頭金2割」と言われています。1,000万円の融資が欲しければ200万円の頭金がいるということで、つまり不動産はレバレッジ5倍と考えることができます。株は3倍、不動産は5倍なので、やや不動産の方がレバレッジがかけれるということですね。

コツコツ収益と一発ドカン

株も不動産も、収益には2つのパターンがあります。コツコツ収益と、一発ドカンです。

株の場合のコツコツ収益とは、毎年もらえる配当金や、お金ではないですが株主優待などです。株価の変動に関係なく一定のリターンが見込めるのが特徴で、長期投資で株を持っている人はこのコツコツ収益がメリットですね。

一方で株の一発ドカンは値上がり益、または値下がり益のことで、デイトレーダーや、私のようなスイングトレーダーはこれを狙っています。

例えば今日、三井住友銀行の株を買って、しばらくして株価が1万円になったら上昇した約10%が利益になりますが、これが一発ドカンですね。

不動産の場合のコツコツ収益とは家賃収入で、毎月安定してもらえるものですね。一方で一発ドカンは物件の売却益です。

1億円で買った物件がしばらくして1.5億円になっていたら、単純に5,000万円の儲けになるわけですね。ちなみに、コツコツ収益を「インカムゲイン」、一発ドカンを「キャピタルゲイン」というので覚えておきましょう。

株と不動産の決定的な違い

株と不動産、一見するとまったく違った金融商品です。でも考え方は同じですが、決定的に違うところがあります。それが「流動性」です。

株はすぐに売り買いできますよね。今日買いたいと思ったらカチッとクリックしたら買えます。売りたいと思ってもすぐ売れる。でも不動産はそんな簡単にはいきません。

売買契約を交わして、登記費用を払って、司法書士に色々やってもらって・・と面倒なことが多いです。間違っても今日買って今日売るなんてことはできません。

なので、株やFXなどのトレーダーからすると、面倒だし大変そうだしよくわからないし・・と敬遠する人が多いのですが、この流動性の低さも、ある意味ではメリットにもなるんですね。

今日は第一弾として書きましたが、次回、第二弾ではこの違いについて書くと共に、株投資の考え方を不動産に応用するとどうなるか、私が不動産を買ってる理由をさらに深掘りしたものを解説しようと思います。もちろん株投資にも応用できて役立つはず。

すでに日本はインフレが始まっており、今後は元のデフレ社会には戻らず、さらなる物価高が進行していくと思われます。そんなインフレ時代には株と不動産が欠かせません。金融リテラシーを磨いて、アップデートしていきましょう。乞うご期待。