From:編集部 黒木

「移動平均線」、その意味と使い方を知っていますか?

移動平均線はよく株価チャートの資料に入っているので、見たことがある人は多いはずです。そしてなんとなく名前から平均的な推移を表しているのかな、と想像はつきます。

そんな移動平均線が、さまざまな資料に使われるのには理由があります。株価を見るのに必須な重要情報を数多く提供してくれるからです。移動平均線を知らない人はもちろん、知っているけど使い方はよく知らないという人も、その意味と活用法を理解して株式投資をレベルアップしましょう。

1.移動平均線の基本

1-1移動平均線の目的

移動平均線は主に2つの目的で使用されます。

1つ目は、市場のトレンド(方向性や趨勢)を判断するのに使われます。移動平均線が継続して上昇している場合、それは上昇トレンドにあると判断します。逆の場合、下降トレンドと考えます。

2つ目は、有名な「ゴールデンクロス」や「デッドクロス」(後ほど解説します)など、売買タイミングを見極める目的でよく使われます。

また「MACD」「ボリンジャーバンド」など他の多くのテクニカル指標の基礎となっています。移動平均線を理解しないと他のテクニカル指標もうまく使いこなせないのです。

1-2 移動平均線の計算の仕方

移動平均線は決めた期間の株価を平均して計算します。毎日データを追加し、最も古いデータを除外しながらこの平均計算を続けます。

下記の「3日」移動平均の例ですと、

「移動平均1」は1日から3日の株価の平均「(110+120+130)÷3=110」です。

「移動平均2」は2日~4日の株価の平均120です。

「移動平均3」は3日~5日の株価の平均130です。

これを続けていきます。

2.移動平均線はなぜ複数使うの?

移動平均線は1本よりも、2本あるいは3本と複数で使用されることのほうが多いです。複数を同時に見ることで、トレンドをより視覚的にわかりやすくしているのです。

何日の平均を取るべきか明確には決まっていませんが、多くの資料やデータでよく使われる日数は以下の通りです。

- 日足チャートで見るとき → 5日、25日、75日

- 週足チャートで見るとき → 13週、26週、52週

- 月足チャートで見るとき → 6か月、12か月、36か月

「短期」の移動平均線は市場の最新動向を反映し、変動に対する反応が速いです。しかし一時的な変動による「ノイズ」も反映してしまうため、誤ったシグナルを出す可能性があります。計算する日数が短いほどこの傾向は強くなります。

逆に「長期」の線は、一時的な価格変動に影響されることなく、大きな流れを把握できます。しかし、市場の急激な変化への反応が遅くなります。「中期」の線は短期と長期の間を表す動きをします。

3.移動平均線の活用方法

次は移動平均線の活用方法を解説していきます。

3-1トレンド判断

移動平均線が上昇している場合、株価が上昇傾向にあると判断します。下降している場合は下落傾向にあると考えます。上昇も下降もしない、つまり横ばいとなるケースもあります。

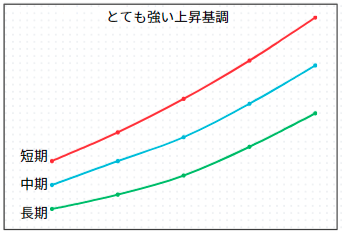

複数の移動平均線の位置関係はとても重要です。短期の移動平均線が長期よりも上にある場合、それは上昇トレンドにあると考えます。逆の場合は下降トレンドです。特に3本線が上から「短期」「中期」「長期」の順序で交わらず上昇している場合は、とても強い上昇基調にあると判断できます。逆の場合は強い下落基調です。

また、株価が移動平均線を上抜けたり下抜けたりする時があります。これは、トレンドの転換点となる可能性がある重要なポイントです。

3-2売買シグナル

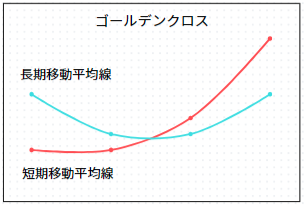

短期の移動平均線が長期の線を上抜けたときは「ゴールデンクロス」と呼ばれ、上昇相場への転換を示す買いシグナルとされます。株価が上昇トレンドに転じる可能性が高いと判断します。

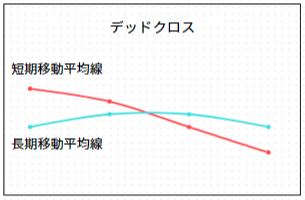

逆に、短期の移動平均線が長期の線を下抜けたときは「デッドクロス」と呼ばれ、下落相場入りしたシグナルとされます。この後の価格は下降トレンドに転じる可能性が高いと考えられます。

3-3株価との乖離

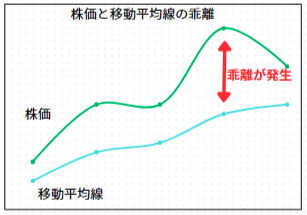

「移動平均線」と「株価」が、どれだけ離れているかもとても重要な指標です。

株価が移動平均線よりも大幅に高い場合、それは市場が一時的に加熱している可能性があります。このような場合、株価がトレンドに回帰することを予測して、保有株を売却したり買付を見送ったりします。逆に株価が移動平均線よりも大幅に下回っている場合は、一時的に売られすぎている状態だと判断し、買付の検討をおこなうのです。

株価と移動平均線の乖離幅は、銘柄や期間によって傾向が異なります。例えば、一時期の日経平均株価は5日移動平均の±8%の中に収まる傾向がありました。その時期は価格が移動平均の+8%を超えたら買われすぎ、-8%を下回ったら売られすぎと考えるのです。

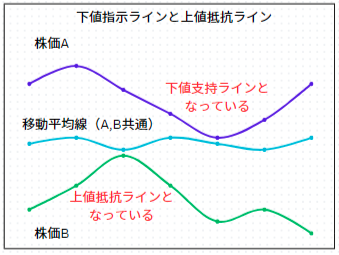

3-4下値支持ラインと上値抵抗ライン

移動平均線は「下値の支持ライン」や「上値の抵抗ライン」として機能することがあります。

株価が下落してきたときに、移動平均線近辺で反発することがよくあります。これは移動平均線が「下値の支持ライン」になっていると考えられます。このとき、株価は上昇トレンドを維持していて、一時的に調整(下落)したと判断できます。

逆に、株価が上昇してきたときに移動平均線近辺で反落した場合、「上値の抵抗ライン」になっていると考えられます。下落トレンドはまだ終わっておらず、一時的な反発だと判断します。

4.移動平均線の注意点

すべてのテクニカル指標にいえますが、その指標が持つ特徴やメリット・デメリットを理解して使用することが重要です。移動平均線には以下のような注意点があります。

4-1データの遅効性

移動平均線は過去の価格データに基づいて計算されるため、市場の変化に対する反応が遅れ、変化を反映するまでに時間がかかることがあります。

4-2誤ったシグナル

市場のノイズや一時的な急騰・急落により、移動平均線は誤ったシグナルを出すことがあります。ゴールデンクロスやデッドクロスが場合によっては、「だまし」になることも忘れてはいけません。

4-3突然のニュースには弱い

移動平均線は価格情報だけを考慮しています。他の重要な要因である企業の業績や経済指標、市場が織り込んでいなかった突然のニュース(合併や提携)などによって、株価が移動平均線の考えを無視して動くことがあります。

4-4トレンドが必要

移動平均線はトレンドが存在する市場で最も効果的に働きます。しかし、レンジ相場のようなトレンドが存在しない状態では、その効果が発揮できないことがあります。

5.まとめ

移動平均線は株価のテクニカル分析における情報の宝庫です。トレンドや売買タイミングを考えるのに欠かせない情報を教えてくれます。しっかり理解すれば、株式投資のさまざまな場面で力になってくれます。

移動平均線はテクニカル分析の最も基本的な指標ではありますが、多くのプロ投資家も使う応用力の高い指標です。ここで解説した特徴や活用方法、そして注意点をよく理解してこれからの株式投資に役立ててください。