From:編集部 小早川

今回の記事では、ローソク足と相性の良いインジケータについて紹介をします。

今回紹介するインジケーターとは本当にローソク足は相性が良いので、ぜひ参考にしてください。2回に分けて説明します。

移動平均線

移動平均線は、最も一般的に使用されるインジケーターの一つです。

移動平均線は、一定期間の価格の平均値を計算して、線で表したものです。

一般的に、過去の価格データを元に計算されるため、トレンドを分析するのに使用されます。

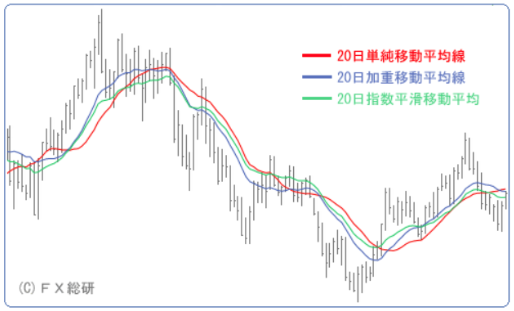

移動平均線にはいくつかの種類がありますが、代表的なものは3つです。

- 単純移動平均線(SMA):一定期間の価格の単純な平均値を計算して線で表したものです。例えば、20日SMAは、過去20日間の終値を合計し、その合計を20で割った値を表します。

- 指数加重移動平均線(EMA):SMAよりも最近の価格に重みを置いた移動平均線です。EMAは、直近の価格データに大きな影響を受け、過去の価格データの影響は少ないのが特徴になります。

- 加重移動平均線(WMA):価格の変動が大きい場合、最近の価格に大きな重みを置くようにした移動平均線です。WMAは、EMAよりも最近の価格に重きを置きますが、過去の価格にも少し影響を与えます。

移動平均線は、トレンドを分析するだけでなく、サポートやレジスタンスのラインとしても使用されます。

例えば、20日SMAが上昇している場合、トレンドは上昇していると見なされ、価格が20日SMAに近づくと買い注文が入りやすくなります。

逆に、20日SMAが下降している場合、トレンドは下降していると見なされ、価格が20日SMAに近づくと売り注文が入りやすくなります。

移動平均線を使った典型的な買いサイン、売りサインはゴールデンクロスとデッドクロスです。

これは短期と中期の2本の移動平均線を用いて、2本の位置関係をもとにトレンド転換を判定する分析になります。

基本的には期間の違う2本の移動平均線を一緒に見ることで、その重なりや離れる様子から値動きのトレンドを見つけるという考え方です。

下の図では、短期と中期の2本で分析をしていますが、それぞれの投資に合わせた期間設定が重要です。

短期線が長期線を下から上に抜けた時が買いサイン、短期線が長期線を上から下に下抜けた時が売りサインとなります。

中期線の向きも重要です。長期線が上向く前のゴールデンクロスや長期線が下向く前のデッドクロスは一時的な値動きでトレンド転換にならないことが多いといわれるからです。

出来高

出来高とは、取引量のことです。相場の勢いをみる参考指標で、売買高ともいいます。FXの場合は、1日や1週間などの一定期間内に売買が成立した株数を指すのが一般的です。通貨ペアごと以外に市場全体や指標での出来高も評価の対象になります。

出来高は通貨ペアの人気度を示しており、売買を行う際の参考にする指標です。出来高は、米ドル関連の取引が多い傾向にあります。

逆に、出来高が少ない通貨ペアは「流動性リスク」が高いといえるため、注意が必要です。

流動性リスクとは、売買が極端に少ない通貨ペアで取引しようと思ったとき、希望した価格で取引できない可能性のあるリスクのこと。

市場に出回る通貨の絶対量や取引量が少なく、人気薄の状態にある銘柄に起こるリスクです。

出来高と為替レートは非常に関係が深く、 常に両者の動きに注目することが必要になります。

ボリンジャーバンド

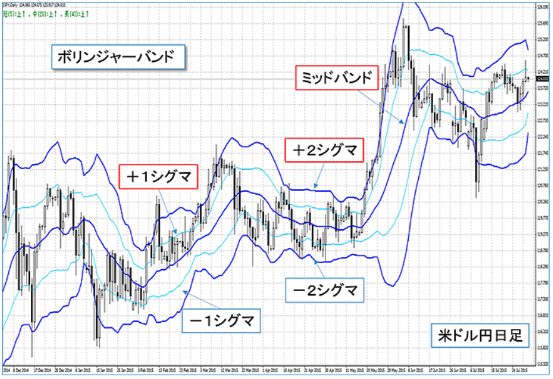

ボリンジャーバンドもFXでもっとも使われるテクニカル指標のひとつで、価格の変動幅に応じて上下に動く2つのバンドと、その中心にある移動平均線から構成されています。

ボリンジャーバンドの上限線や下限線を突破したときに、それがトレンドの転換点である可能性が高いため、エントリーポイントとして使用されます。

例えば、上限線を突破した場合には買い、下限線を突破した場合には売りのエントリーを行うことができます。

ただし、過去の価格変動幅に応じてバンド幅が調整されるため、通貨ペアや期間によって適切なバンド幅の設定が必要です。

ボリンジャーバンドの幅が狭まっているときには、相場が横ばい状態であることを示しています。

一方、バンド幅が広がっているときには、相場が荒れていることを示しているため、トレンドが形成されている可能性が高いです。

そのため、バンド幅が狭くなっているときはトレードを控え、幅が広がっているときにエントリーするという手法があります。

ボリンジャーバンドの上限線や下限線に達したときに、トレンドが続くという仮定に基づいて逆張りトレードを行うことができます。

上限線に達した場合には売り、下限線に達した場合には買いのエントリーが有効です。

ボリンジャーバンドは、相場の変動幅を示すために広く用いられる指標であり、多くのトレーダーによって活用されています。

ただし、その使い方には多少の注意が必要であり、適切な設定とエントリーポイントが必要です。

ボリンジャーバンドの幅は、価格の変動幅に応じて調整されるため、適切な設定が必要になります。通貨ペアや時間枠によって異なるため、トレーダーは継続的にボリンジャーバンド幅を調整する必要があるのです。

幅が狭すぎると、トレンドを見逃す可能性があります。

一方、幅が広すぎると、偽のブレイクアウトを引き起こす可能性があります。

ボリンジャーバンドを使用する際には、リスク管理を重視することが重要です。

過去の価格変動幅に応じてボリンジャーバンド幅が調整されるため、トレンドの逆転やボラティリティの急激な増加が起こる可能性があります。

そのため、トレードのリスクを最小限に抑えるために、ストップロスやリスクリワード比の設定が必要です。

MACD

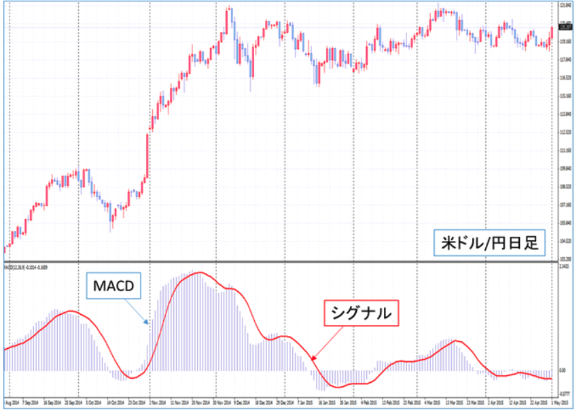

MACD(Moving Average Convergence Divergence)は価格のトレンドやトレンド転換点を特定するのに役立ちます。

MACDは、2つの移動平均線(EMA)の差を表しています。一般的には、MACD線とシグナル線の2つの線があります。

MACD線は、12日EMAと26日EMAの差を表し、シグナル線は、MACD線の9日EMAです。MACDの線は、2つの線が交差した際に、トレンド転換点を特定するのに役立ちます。

MACDの最も一般的なトレード手法は、MACD線とシグナル線がクロスオーバーした時にトレードする方法です。

MACD線がシグナル線を上から下にクロスした場合は、ショートポジションをとり、逆に、MACD線がシグナル線を下から上にクロスした場合は、ロングポジションをとります。

MACDの重要な用途は、価格とMACDの間に生じるダイバージェンスを特定することです。

ダイバージェンスは、価格が上昇するにつれてMACDが下落する(または価格が下落するにつれてMACDが上昇する)現象を指します。

これは、トレンドの弱点を示す場合があり、トレンド転換点を特定するのに役立ちます。

MACDを使用したトレードでは、リスク管理が非常に重要です。ストップロスやリスクリワード比の設定を行い、損失を最小限に抑えることが必要になります。

MACDの線がゼロラインをクロスした場合、トレンドの転換点を特定するのに役立ちます。

MACD線がゼロラインを下から上にクロスした場合は、買いのサインとなります。

逆に、MACD線がゼロラインを上から下にクロスした場合は、売りのサインとなります。

またMACDの極値を使用することで、価格の高値または安値が、MACDの極値と一致するかどうかを確認することができます。

この方法は、価格が上昇しているにもかかわらずMACDが下降している場合、あるいは価格が下落しているにもかかわらずMACDが上昇している場合に特に有効です。